抵贷资产处置的难点指的是什么含义? 导致抵贷资产潜在风险的原因有哪些?

抵贷资产处置的难点指的是什么含义?

变现损失较大,处置过程被动。由于抵债时机构就处于不利地位,除房地产、有价证券等少数抵债物有保值增值的可能,绝大多数抵债物变现后损失都较大,有的抵债物变现款占所抵偿贷款本息的比例很低,使机构对抵债物的处置处于进退两难的境地。造成这种情况的原因是多方面的,如:抵债物款式过时;抵债时价格失真;变现时间长,抵债物自然贬值或毁损;变现费用高,一些抵债物在抵债和处置时往往要垫支双重过户费、评估费,有些费用如土地、房产过户费用都相当高,加大了机构的损失,有些物品在扣除有关交易费用后价值已所剩无几,客观上影响了机构处置抵债物的积极。

变现渠道较少,处置形式单一。目前,对抵债物的处置做法不尽统一,但多数机构主要采取指定业务部门内几人或专人负责的形式,没有固定或畅通的变现渠道,变现的范围也基本局限于本地区或地区,受市场容量的限制,阻碍了一些抵债物特别是一些标的较大的抵债物如土地、房产、机器设备等的及时处置。同时,多数单位的资产变现形式主要采取协议转让形式,资产处置价格的掌握往往是“跟着感觉走”,没有一个科学的定位,一定程度上削弱了价格的透明度,甚至增加了变现损失。

变现力度不够,处置手段不活。一是认识上的不到位。一些单位对抵贷资产的处置重要认识不够,以至于对此项工作组织不力;有的存在顾虑,担心过去的问题处置不好会变成新问题而需承担责任,从而导致了抵债物长期搁置以至毁损。二是人员配备不到位。多数单位负责资产变现的人员是由公司业务客户经理兼任,资产处置的力量受到削弱。三是激励约束机制不到位。对接收后的抵债物处置方案、处置要求、责任及奖罚措施不明确,影响了资产的及时处置。四是决策机制不到位。一些单位资产处置决策不灵敏,内部审批环节多,从报价、洽谈到处置往往要经过多层次的讨论、会办,丧失了处置良机。

导致抵贷资产潜在风险的原因有哪些?

一、社会环境方面受地方保护主义的影响,银行债权不能得到有效保护。借款企业在其经营恶化的情况下,将难以处置变现的资产抵偿银行债务;有的借款人为逃脱银行债务而转移资产,将那些资产质量差、入账价值不实、手续不齐全的资产抵债给银行,致使抵贷资产在接收环节已埋下了风险隐患。

二、银行内部管理方面首先,重核算轻管理,是目前抵贷中普遍存在的现象。受资金和手段等方面制约,银行在抵贷资产的管理过程中,注重的只是账务核算的合规,对于保管维护以及处置的及时方面则显得不够;其次,有的基层行领导为追求政绩和短期利益,将抵贷资产作为掩盖不良资产的“避风港”,人为放大短期效益,增加长期资产风险;第三,由于抵贷资产处置难度大,加上个别基层领导处理力度不够,不能采取有力措施积极处置变现,导致抵贷资产久拖不决,大量沉淀;第四,处置损失核算渠道狭窄。目前的账务管理办法规定,处置抵贷资产损失只能列支营业外支出,而且还得报有权行审批,无形中给基层行财务带来压力,同时,也延缓了处置的进程。

三、政策及法规的限制现行的政策法规与银行抵贷资产的实际状况存在许多冲突。如新的商业银行法规定“因行使抵押权、质权而取得的不动产或股权,应当自取得之日起二年内变现”,尽管变现的时间有所延长,但抵贷资产的持有时效也受到了限制。又如城市房地产管理法规定,“必须按出让合同约定的土地用途、开发期限开发土地,超期一年未动工的征收闲置费,满两年未开发的无偿收回使用权”,而实际情况是银行自行开发的可能极小,若进行变卖处置的话,《土地登记规则》规定的土地出让金又让银行望而却步,从而使本来就难以变现的抵贷资产难上加难。而银行要处置土地,政府要求必须缴纳土地出让金,致使银行无法处置该宗土地。

-

劳动法和劳动合同法有什么区别?最新劳动合同涉及违约吗? 全球独家 劳动法和劳动合同法有什么区别?《劳动合同法》遵循了《劳动法》的立

劳动法和劳动合同法有什么区别?最新劳动合同涉及违约吗? 全球独家 劳动法和劳动合同法有什么区别?《劳动合同法》遵循了《劳动法》的立 -

塑料袋属于什么垃圾?塑料袋是可回收垃圾吗?|世界要闻 一 塑料袋属于什么垃圾塑料袋是干垃圾。湿垃圾是指易腐烂的垃圾,通

塑料袋属于什么垃圾?塑料袋是可回收垃圾吗?|世界要闻 一 塑料袋属于什么垃圾塑料袋是干垃圾。湿垃圾是指易腐烂的垃圾,通 -

1.85亿男性关注美妆博主是真的吗?美妆博主目标用户是谁? 1 85亿男性关注美妆博主是真的吗?据QuestMobile相关数据显示,在全

1.85亿男性关注美妆博主是真的吗?美妆博主目标用户是谁? 1 85亿男性关注美妆博主是真的吗?据QuestMobile相关数据显示,在全 -

环球快播:dns设置哪个最好最快?手机dns怎么设置网速快? dns设置哪个最好最快?一、114DNS这是国内用户量数一数二的DNS服务器

环球快播:dns设置哪个最好最快?手机dns怎么设置网速快? dns设置哪个最好最快?一、114DNS这是国内用户量数一数二的DNS服务器 -

天天报道:主力出货都有哪些特征?股票低开的原因有哪些? 主力出货都有哪些特征?1、量价背离,放量滞涨。任何股票,不管放在

天天报道:主力出货都有哪些特征?股票低开的原因有哪些? 主力出货都有哪些特征?1、量价背离,放量滞涨。任何股票,不管放在 -

世界微头条丨深圳港澳通行证网上预约流程是什么?办理签注的申请材料是什么? 一、深圳港澳通行证网上预约如何做1、进入深圳市公安局官网,点击政

世界微头条丨深圳港澳通行证网上预约流程是什么?办理签注的申请材料是什么? 一、深圳港澳通行证网上预约如何做1、进入深圳市公安局官网,点击政

-

信托财产的条件有哪些要求?信托财产的特征有哪些? 一、信托财产的条件有哪些要求信托财产的条件有以下要求:1 受托人因承诺信托而取得的财产是信托财产。2 受托人因信托财产的管理运用、处分

信托财产的条件有哪些要求?信托财产的特征有哪些? 一、信托财产的条件有哪些要求信托财产的条件有以下要求:1 受托人因承诺信托而取得的财产是信托财产。2 受托人因信托财产的管理运用、处分 -

晏殊和晏几道什么关系 晏几道为什么叫小晏? 晏殊和晏几道什么关系晏殊和晏几道是父子关系。晏殊和晏几道都是北宋初年的著名词人,被称为大小晏,也称二晏,他们的词有南唐的缠绵悱恻,

晏殊和晏几道什么关系 晏几道为什么叫小晏? 晏殊和晏几道什么关系晏殊和晏几道是父子关系。晏殊和晏几道都是北宋初年的著名词人,被称为大小晏,也称二晏,他们的词有南唐的缠绵悱恻, -

苹果电脑怎么卸载软件?苹果电脑开不了机怎么回事? 苹果电脑怎么卸载软件?方法一、1 首先我们在桌面上打开Finder,就是

苹果电脑怎么卸载软件?苹果电脑开不了机怎么回事? 苹果电脑怎么卸载软件?方法一、1 首先我们在桌面上打开Finder,就是 -

什么是债转股?股票债转股是利空还是利好? 债转股是指可转债可以转换为股票,可转债是上市公司融资的一种方式

什么是债转股?股票债转股是利空还是利好? 债转股是指可转债可以转换为股票,可转债是上市公司融资的一种方式 -

微信钱包没有微粒贷怎么开通?没有微粒贷微信能借钱吗? 微信钱包没有微粒贷怎么开通1 确认微信钱包版本:首先需要确认自

微信钱包没有微粒贷怎么开通?没有微粒贷微信能借钱吗? 微信钱包没有微粒贷怎么开通1 确认微信钱包版本:首先需要确认自 -

年投资回报率应该怎么理解?炒股的收益率一般能达到多少? 年投资回报率应该怎么理解?通过投资而应返回的价值,企业从一项投资

年投资回报率应该怎么理解?炒股的收益率一般能达到多少? 年投资回报率应该怎么理解?通过投资而应返回的价值,企业从一项投资 -

欺诈1000立案吗?欺诈认定包括哪些? 一、欺诈1000立案吗欺诈1000不立案。欺诈金额在三千元以上构成刑事,公安机关应当立案侦查,追究行为人的刑事法律责任。金额较小,尚未达到

欺诈1000立案吗?欺诈认定包括哪些? 一、欺诈1000立案吗欺诈1000不立案。欺诈金额在三千元以上构成刑事,公安机关应当立案侦查,追究行为人的刑事法律责任。金额较小,尚未达到 -

恒大无理由退房条件是什么?退房违约金一般是多少?_环球观热点 恒大无条件退房政策?"无条件退房",字面上指的是在签订购房合同的

-

新债可以长期持有吗?新债可以转换成股票吗? 新债可以长期持有吗?打新债中签后可以长期持有。如果投资者日常时间

新债可以长期持有吗?新债可以转换成股票吗? 新债可以长期持有吗?打新债中签后可以长期持有。如果投资者日常时间 -

【全球时快讯】经营范围怎么填写?注册营业执照经营范围怎么填写? 公司经营范围按行业类别来写。例如贸易类公司的经营范围可以填写批

【全球时快讯】经营范围怎么填写?注册营业执照经营范围怎么填写? 公司经营范围按行业类别来写。例如贸易类公司的经营范围可以填写批 -

每日关注!保险有必要买吗? 购买社保的作用是什么? 保险有必要买吗?有必要买,通过购买保险可以转移风险,减少经济负担

每日关注!保险有必要买吗? 购买社保的作用是什么? 保险有必要买吗?有必要买,通过购买保险可以转移风险,减少经济负担 -

拖欠银行贷款不还款会坐牢吗?贷款逾期的诉讼时效是什么? 一、拖欠银行贷款不还款会坐牢吗拖欠银行贷款不还款一般不会坐牢。无力偿还银行贷款,只是民事纠纷。贷款到期后,一段时间之内,银行会以催

拖欠银行贷款不还款会坐牢吗?贷款逾期的诉讼时效是什么? 一、拖欠银行贷款不还款会坐牢吗拖欠银行贷款不还款一般不会坐牢。无力偿还银行贷款,只是民事纠纷。贷款到期后,一段时间之内,银行会以催 -

什么是脱产学习 脱产学历是不是全日制学历? 什么是脱产学习脱产学习的意思是:脱离工作生产岗位,全日制在校学习。脱产学习是参加工作后又离开现任的工作岗位,再去校内进行全日制学习

什么是脱产学习 脱产学历是不是全日制学历? 什么是脱产学习脱产学习的意思是:脱离工作生产岗位,全日制在校学习。脱产学习是参加工作后又离开现任的工作岗位,再去校内进行全日制学习 -

速递!电脑主机机箱漏电怎么回事?主机箱漏电原因有哪些? 电脑主机机箱漏电怎么回事?一、空气中湿度较大,从而造成机箱的静电

速递!电脑主机机箱漏电怎么回事?主机箱漏电原因有哪些? 电脑主机机箱漏电怎么回事?一、空气中湿度较大,从而造成机箱的静电 -

年投资回报率应该怎么理解?年投资回报率20%高不高?_每日关注 年投资回报率应该怎么理解?通过投资而应返回的价值,企业从一项投资

年投资回报率应该怎么理解?年投资回报率20%高不高?_每日关注 年投资回报率应该怎么理解?通过投资而应返回的价值,企业从一项投资 -

石楠花的味道是什么梗 石楠花的功效与作用? 石楠花的味道是什么梗石楠花味道梗的由来是因为石楠花的味道很像精子味,因此石楠花又被称为最污花。石楠花又被称为千年红,属于蔷薇科植物

石楠花的味道是什么梗 石楠花的功效与作用? 石楠花的味道是什么梗石楠花味道梗的由来是因为石楠花的味道很像精子味,因此石楠花又被称为最污花。石楠花又被称为千年红,属于蔷薇科植物 -

信用卡分期上征信吗?信用卡征信逾期记录消除几年? 一、信用卡分期上征信吗信用卡分期不上征信。相关用户只要每期都按时进行还款,对个人征信是没有任何影响的。信用报告中通常会显示信用卡额

信用卡分期上征信吗?信用卡征信逾期记录消除几年? 一、信用卡分期上征信吗信用卡分期不上征信。相关用户只要每期都按时进行还款,对个人征信是没有任何影响的。信用报告中通常会显示信用卡额 -

国债逆回购的钱到账当天可以取吗?国债逆回购到期后是自动到账吗? 国债逆回购的钱到账当天可以取吗不可以取出,但是可以使用,国债逆

国债逆回购的钱到账当天可以取吗?国债逆回购到期后是自动到账吗? 国债逆回购的钱到账当天可以取吗不可以取出,但是可以使用,国债逆 -

网上贷款逾期了怎么办?网贷逾期的后果是什么? 一、在网上贷款逾期了怎么办1、如果确实是没有能力偿还网贷,那么用

网上贷款逾期了怎么办?网贷逾期的后果是什么? 一、在网上贷款逾期了怎么办1、如果确实是没有能力偿还网贷,那么用 -

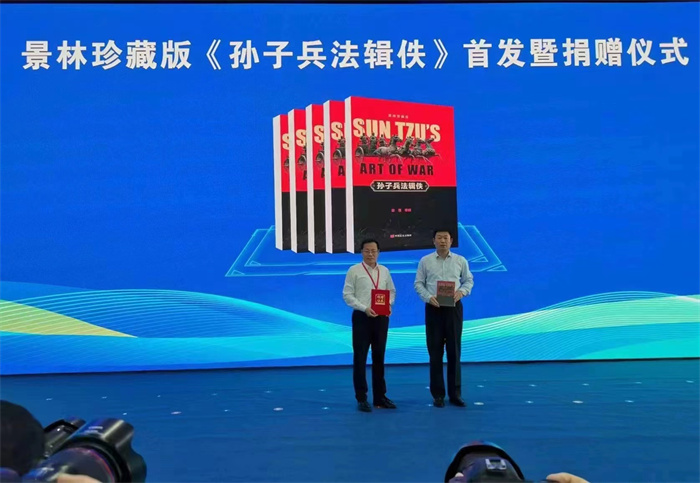

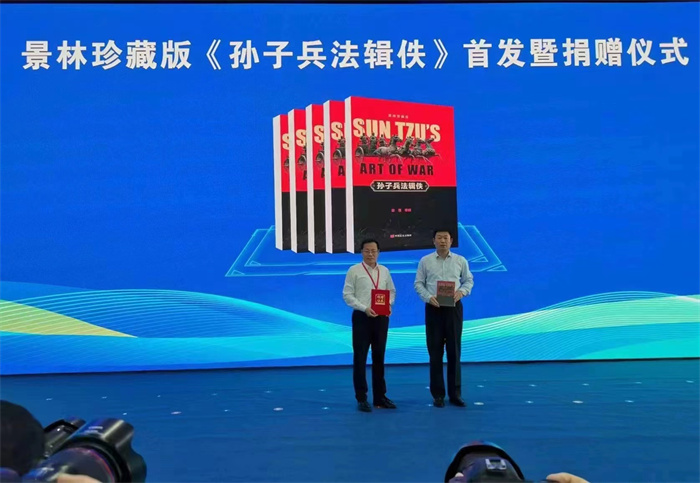

中国言实出版社新书《孙子兵法辑佚》在滨州举行首发暨捐赠仪式 6月15日上午,由中国社会工作联合会、中国退役军人就业创业服务促进会、山东省退役军人事务厅和滨州市人民政府共同举办的2023中国滨州黄河

中国言实出版社新书《孙子兵法辑佚》在滨州举行首发暨捐赠仪式 6月15日上午,由中国社会工作联合会、中国退役军人就业创业服务促进会、山东省退役军人事务厅和滨州市人民政府共同举办的2023中国滨州黄河 -

电脑放不了dvd光盘怎么办?电脑Dvd光盘视频怎么保存手机上?-天天信息 电脑放不了dvd光盘怎么办?1、打开百度搜索qq,点击腾讯qq官网;2、点

电脑放不了dvd光盘怎么办?电脑Dvd光盘视频怎么保存手机上?-天天信息 电脑放不了dvd光盘怎么办?1、打开百度搜索qq,点击腾讯qq官网;2、点 -

四柱液压机结构形式是什么?四柱液压机有哪些特点?-每日头条 四柱液压机结构形式是什么?四柱液压机的液压传动系统由动力机构、控

四柱液压机结构形式是什么?四柱液压机有哪些特点?-每日头条 四柱液压机结构形式是什么?四柱液压机的液压传动系统由动力机构、控 -

杭州什么时候开亚运会?杭州亚运会吉祥物是什么? 杭州什么时候开亚运会?杭州亚运会举办时间2023年9月23日至2023年10

杭州什么时候开亚运会?杭州亚运会吉祥物是什么? 杭州什么时候开亚运会?杭州亚运会举办时间2023年9月23日至2023年10 -

房东是否有权收回房屋?临时退租是允许的吗? 房客不交房租怎么办?我们咨询了本市律师事务所的张律师,张律师表示

房东是否有权收回房屋?临时退租是允许的吗? 房客不交房租怎么办?我们咨询了本市律师事务所的张律师,张律师表示 -

识于微时什么意思 相识于微时是指几岁? 识于微时什么意思识于微时的意思是:相识于卑贱而未显达的时候。识于微时出自清戴名世《赠叶苍岩序》:两人微时,日相聚茅屋中。意思是:在

识于微时什么意思 相识于微时是指几岁? 识于微时什么意思识于微时的意思是:相识于卑贱而未显达的时候。识于微时出自清戴名世《赠叶苍岩序》:两人微时,日相聚茅屋中。意思是:在 -

起重机怎么分类?起重机安全装置有哪些? 全球要闻 起重机怎么分类?1、按起重性质分:流动式起重机、塔式起重机、桅杆

起重机怎么分类?起重机安全装置有哪些? 全球要闻 起重机怎么分类?1、按起重性质分:流动式起重机、塔式起重机、桅杆 -

新债可以顶格申购吗?新债上市第一天能卖吗?|环球热议 新债可以顶格申购吗?选择合适的申购时间:据统计,上午10:30-11:00

新债可以顶格申购吗?新债上市第一天能卖吗?|环球热议 新债可以顶格申购吗?选择合适的申购时间:据统计,上午10:30-11:00 -

全球观焦点:电脑页面变灰色怎么办?如何把网页变灰和恢复彩色? 电脑页面变灰色怎么办?一、打开IE浏览器,点击设置。二、下拉菜单内

全球观焦点:电脑页面变灰色怎么办?如何把网页变灰和恢复彩色? 电脑页面变灰色怎么办?一、打开IE浏览器,点击设置。二、下拉菜单内 -

地热采暖产品特点说明 地热采暖如何安装? 地热采暖产品特点说明特点1:节能实木复合通水式地板的节能方面体现

地热采暖产品特点说明 地热采暖如何安装? 地热采暖产品特点说明特点1:节能实木复合通水式地板的节能方面体现 -

【世界独家】头孢有哪几种?头孢和酒一起喝有什么后果? 头孢菌素类药的抗菌作用机制与青霉素类似,属于繁殖期杀菌剂,为时

【世界独家】头孢有哪几种?头孢和酒一起喝有什么后果? 头孢菌素类药的抗菌作用机制与青霉素类似,属于繁殖期杀菌剂,为时 -

什么时间可以查询中签结果?中签号一般晚上几点公布? 什么时间可以查询中签结果?T日为申购日,T+2日可以查询中签结果,一

什么时间可以查询中签结果?中签号一般晚上几点公布? 什么时间可以查询中签结果?T日为申购日,T+2日可以查询中签结果,一 -

租房押金的作用是什么?为什么租房一定要交押金? 世界资讯 租房押金的作用是什么?为了避免因租房押金引起的纠纷,双方一般都会

租房押金的作用是什么?为什么租房一定要交押金? 世界资讯 租房押金的作用是什么?为了避免因租房押金引起的纠纷,双方一般都会 -

迅雷种子解析不开怎么办?ios好用的磁力链接软件有哪些?-热资讯 迅雷种子解析不开怎么办?迅雷半天解析不了种子的解决方法:1、当你

迅雷种子解析不开怎么办?ios好用的磁力链接软件有哪些?-热资讯 迅雷种子解析不开怎么办?迅雷半天解析不了种子的解决方法:1、当你 -

天天实时:新车第二年续保多少钱?车保险一般提前多少天续保? 新车第二年续保多少钱?在购车的时候大家都会为车子购买保险,尤其是

天天实时:新车第二年续保多少钱?车保险一般提前多少天续保? 新车第二年续保多少钱?在购车的时候大家都会为车子购买保险,尤其是 -

电子狗如何升级?笔记本电池怎样保养? 电子狗如何升级由于我国法律条例的规定,以及道路设计时的使用条件

电子狗如何升级?笔记本电池怎样保养? 电子狗如何升级由于我国法律条例的规定,以及道路设计时的使用条件 -

寿险的意义与功用是什么?什么是寿险? 寿险的意义与功用是什么?寿险的意义是,能够促进国家社会基本保险制

寿险的意义与功用是什么?什么是寿险? 寿险的意义与功用是什么?寿险的意义是,能够促进国家社会基本保险制 -

毒蜘蛛的天敌是什么 蜘蛛会攻击睡觉的人吗? 毒蜘蛛的天敌是什么毒蜘蛛的天敌是寄生蜂、寄生蝇、小头蚊虻、鸟类、蟾蜍。1、寄生蜂:寄生于毒蜘蛛卵内,吃掉还未成型的毒蜘蛛。2、寄生蝇

毒蜘蛛的天敌是什么 蜘蛛会攻击睡觉的人吗? 毒蜘蛛的天敌是什么毒蜘蛛的天敌是寄生蜂、寄生蝇、小头蚊虻、鸟类、蟾蜍。1、寄生蜂:寄生于毒蜘蛛卵内,吃掉还未成型的毒蜘蛛。2、寄生蝇 -

天天滚动:工伤保险缴费时间规定内容是什么?中华人民共和国社会保险法第五十八条规... 工伤保险缴纳时间规定:《中华人民共和国社会保险法》第五十八条规

天天滚动:工伤保险缴费时间规定内容是什么?中华人民共和国社会保险法第五十八条规... 工伤保险缴纳时间规定:《中华人民共和国社会保险法》第五十八条规 -

头条:人民币升值是什么意思?人民币升值的原因有哪些? 人民币升值是指人民币相对于其他货币来说,其购买力提高,或者居民

头条:人民币升值是什么意思?人民币升值的原因有哪些? 人民币升值是指人民币相对于其他货币来说,其购买力提高,或者居民 -

腮腺炎在哪个位置?腮腺炎吃什么药好得快? 患了腮腺炎以后,由于腮腺的位置和腮腺肿大,所以,腮腺炎发生时主

腮腺炎在哪个位置?腮腺炎吃什么药好得快? 患了腮腺炎以后,由于腮腺的位置和腮腺肿大,所以,腮腺炎发生时主 -

世界视讯!保释金交了还要坐牢吗?保释金最后能拿回来吗? 保释金交了还要坐牢吗?1、如果司法机关在保释期间查明犯罪嫌疑人、

世界视讯!保释金交了还要坐牢吗?保释金最后能拿回来吗? 保释金交了还要坐牢吗?1、如果司法机关在保释期间查明犯罪嫌疑人、 -

如何塑造孩子的精英人格——专访加拿大CHA夏令营领衔专家Paul Ashanti 编者按:7月16日,加拿大CHA夏令营将在广州开营,这是CHA首次在中国举办夏令营活动。CHA夏令营是国际知名的全人教育夏令营,导师团队有着怎

如何塑造孩子的精英人格——专访加拿大CHA夏令营领衔专家Paul Ashanti 编者按:7月16日,加拿大CHA夏令营将在广州开营,这是CHA首次在中国举办夏令营活动。CHA夏令营是国际知名的全人教育夏令营,导师团队有着怎 -

苏轼和苏子美之间有什么关系 苏轼和谁并称为苏辛? 苏轼和苏子美之间有什么关系苏轼和苏子美之间没有关系。苏轼是北宋文学家,为唐宋八大家之一,他的诗题材广阔,清新豪健,善用夸张比喻,与

苏轼和苏子美之间有什么关系 苏轼和谁并称为苏辛? 苏轼和苏子美之间有什么关系苏轼和苏子美之间没有关系。苏轼是北宋文学家,为唐宋八大家之一,他的诗题材广阔,清新豪健,善用夸张比喻,与 -

贷款利率高怎么降低?有什么降低贷款利率高的方法? 贷款利率高怎么降低?其实降低高利率贷款的方法非常多,但是见效快的

贷款利率高怎么降低?有什么降低贷款利率高的方法? 贷款利率高怎么降低?其实降低高利率贷款的方法非常多,但是见效快的 -

最新:酷睿品牌升级焕新了吗?你知道有哪些新亮点吗? Intel正式宣布酷睿品牌重大升级,两大处理器将首次命名2006年,酷睿

最新:酷睿品牌升级焕新了吗?你知道有哪些新亮点吗? Intel正式宣布酷睿品牌重大升级,两大处理器将首次命名2006年,酷睿 -

电脑内存条坏了会出现什么情况?电脑内存占用过高怎么办? 电脑内存条坏了会出现什么情况?1 电脑无法启动或启动后立即崩溃。

电脑内存条坏了会出现什么情况?电脑内存占用过高怎么办? 电脑内存条坏了会出现什么情况?1 电脑无法启动或启动后立即崩溃。 -

五条腿的动物是什么 五腿神兽是什么动物? 五条腿的动物是什么五条腿的动物有蛇尾,海星,熊狸,海盘车,蛇尾,人首翼兽,熊狸等。1、五条腿的动物是海星,它们通常有五个腕,但也有

五条腿的动物是什么 五腿神兽是什么动物? 五条腿的动物是什么五条腿的动物有蛇尾,海星,熊狸,海盘车,蛇尾,人首翼兽,熊狸等。1、五条腿的动物是海星,它们通常有五个腕,但也有 -

环球观焦点:剪映剪辑功能介绍是怎么做的?剪映剪辑视频的方法和步骤? 剪映剪辑功能介绍是怎么做的?剪辑功能简介剪映是一款专业的视频编辑

环球观焦点:剪映剪辑功能介绍是怎么做的?剪映剪辑视频的方法和步骤? 剪映剪辑功能介绍是怎么做的?剪辑功能简介剪映是一款专业的视频编辑 -

劳动合同违约违约责任有哪些?协议解除合同是否涉及违约责任? 劳动合同违约违约责任有哪些?1、用人单位的违约责任。根据《劳动合

劳动合同违约违约责任有哪些?协议解除合同是否涉及违约责任? 劳动合同违约违约责任有哪些?1、用人单位的违约责任。根据《劳动合 -

光雕盘与普通CD光盘有什么区别?光雕刻录机与普通刻录机有什么区别? 光雕盘可以单面双层刻,一面可以刻数据,一面可以可图片和文字 在购买

光雕盘与普通CD光盘有什么区别?光雕刻录机与普通刻录机有什么区别? 光雕盘可以单面双层刻,一面可以刻数据,一面可以可图片和文字 在购买

热门资讯

-

世界观点:乙肝遗传的几率是多少?乙肝传播途径有几种? 乙肝并不是遗传病,所以并不会遗传...

世界观点:乙肝遗传的几率是多少?乙肝传播途径有几种? 乙肝并不是遗传病,所以并不会遗传... -

电脑内存条坏了会出现什么情况?电脑内存占用过高怎么办? 电脑内存条坏了会出现什么情况?1 ...

电脑内存条坏了会出现什么情况?电脑内存占用过高怎么办? 电脑内存条坏了会出现什么情况?1 ... -

电脑放不了dvd光盘怎么办?电脑Dvd光盘视频怎么保存手机上?-天天信息 电脑放不了dvd光盘怎么办?1、打开...

电脑放不了dvd光盘怎么办?电脑Dvd光盘视频怎么保存手机上?-天天信息 电脑放不了dvd光盘怎么办?1、打开... -

中国言实出版社新书《孙子兵法辑佚》在滨州举行首发暨捐赠仪式 6月15日上午,由中国社会工作联合...

中国言实出版社新书《孙子兵法辑佚》在滨州举行首发暨捐赠仪式 6月15日上午,由中国社会工作联合...

观察

图片新闻

-

【全球聚看点】马桶盖怎么换 马桶盖更换注意事项有哪些? 一、马桶盖怎么换不同的样式马桶盖...

【全球聚看点】马桶盖怎么换 马桶盖更换注意事项有哪些? 一、马桶盖怎么换不同的样式马桶盖... -

济南知名特产是什么?济南特色水果有什么呢? 天天简讯 济南特色水果有有张夏玉杏、莱芜牛...

济南知名特产是什么?济南特色水果有什么呢? 天天简讯 济南特色水果有有张夏玉杏、莱芜牛... -

三亚:募集善款6万余元 为10岁重病女孩托起生命希望 快播报 “谢谢、谢谢,感谢所有关心帮助我...

三亚:募集善款6万余元 为10岁重病女孩托起生命希望 快播报 “谢谢、谢谢,感谢所有关心帮助我... -

栀子花的花期主要在几月?栀子花的寓意和象征意义是什么? 天天观热点 栀子花的花期主要在几月?栀子花的...

栀子花的花期主要在几月?栀子花的寓意和象征意义是什么? 天天观热点 栀子花的花期主要在几月?栀子花的...

精彩新闻

-

天涯是哪里 天涯省是哪个省份 天涯区有什么景点? 天涯是哪里天涯区是海南省三亚市的...

天涯是哪里 天涯省是哪个省份 天涯区有什么景点? 天涯是哪里天涯区是海南省三亚市的... -

房贷基准利率多少? 公积金贷款利率现在是多少?-环球热议 房贷基准利率多少?现在人们在购房...

房贷基准利率多少? 公积金贷款利率现在是多少?-环球热议 房贷基准利率多少?现在人们在购房... -

微软正在Bing聊天中测试图像识别和视觉搜索功能 全球信息 (资料图片仅供参考)6月15日消息:微...

微软正在Bing聊天中测试图像识别和视觉搜索功能 全球信息 (资料图片仅供参考)6月15日消息:微... -

aac是什么音频格式?aac音频格式有哪些特点? 热文 aac是什么音频格式?AAC(Advanced ...

aac是什么音频格式?aac音频格式有哪些特点? 热文 aac是什么音频格式?AAC(Advanced ... -

基金止盈有什么办法?基金止盈是全部卖出吗? 基金止盈指的是当基金到达预期收益...

基金止盈有什么办法?基金止盈是全部卖出吗? 基金止盈指的是当基金到达预期收益... -

碧峰峡在哪里?碧峰峡旅游攻略有哪些?-天天实时 碧峰峡在哪里?碧峰峡位于四川省雅...

碧峰峡在哪里?碧峰峡旅游攻略有哪些?-天天实时 碧峰峡在哪里?碧峰峡位于四川省雅... -

纯粮食酒有哪些 勾兑酒一定不好吗? 想必现在有很多小伙伴对于纯粮食酒...

纯粮食酒有哪些 勾兑酒一定不好吗? 想必现在有很多小伙伴对于纯粮食酒... -

杭州亚运会是哪天?杭州什么时候开亚运会?亚运会过后杭州会怎样? 杭州亚运会是哪天?2023年9月23日...

杭州亚运会是哪天?杭州什么时候开亚运会?亚运会过后杭州会怎样? 杭州亚运会是哪天?2023年9月23日... -

什么快递最便宜?怎么寄快递最划算?_天天微头条 什么快递最便宜?1 中国邮政:如果...

什么快递最便宜?怎么寄快递最划算?_天天微头条 什么快递最便宜?1 中国邮政:如果... -

海陵岛为什么口碑这么差?海陵岛的景点有哪些? 海陵岛为什么口碑这么差?是:虚假...

海陵岛为什么口碑这么差?海陵岛的景点有哪些? 海陵岛为什么口碑这么差?是:虚假... -

世界观点:乙肝遗传的几率是多少?乙肝传播途径有几种? 乙肝并不是遗传病,所以并不会遗传...

世界观点:乙肝遗传的几率是多少?乙肝传播途径有几种? 乙肝并不是遗传病,所以并不会遗传... -

环球新消息丨哪些情况下我可以申请退房?申请退房的条件有哪些? 哪些情况下我可以申请退房?开发商...

环球新消息丨哪些情况下我可以申请退房?申请退房的条件有哪些? 哪些情况下我可以申请退房?开发商... -

霍思燕带嗯哼看梅西比赛 罗本和梅西谁盘带厉害? 霍思燕带嗯哼看梅西比赛6月15日晚...

霍思燕带嗯哼看梅西比赛 罗本和梅西谁盘带厉害? 霍思燕带嗯哼看梅西比赛6月15日晚... -

苹果闪光灯在哪里打开?苹果闪光灯开不了怎么回事?|天天新要闻 苹果闪光灯在哪里打开?打开设置首...

苹果闪光灯在哪里打开?苹果闪光灯开不了怎么回事?|天天新要闻 苹果闪光灯在哪里打开?打开设置首... -

淘宝怎么开通88VIP会员?k歌软件哪个好? 淘宝怎么开通88VIP会员1、打开手机...

淘宝怎么开通88VIP会员?k歌软件哪个好? 淘宝怎么开通88VIP会员1、打开手机... -

联邦高登衣柜的品质如何 联邦高登衣柜的产品介绍 世界关注 1 联邦高登衣柜的品质联邦高登衣...

联邦高登衣柜的品质如何 联邦高登衣柜的产品介绍 世界关注 1 联邦高登衣柜的品质联邦高登衣... -

美联储加息应该如何理解?美联储不断加息会给各国带来哪些影响? 美联储加息应该如何理解?美联储加...

美联储加息应该如何理解?美联储不断加息会给各国带来哪些影响? 美联储加息应该如何理解?美联储加... -

全球热推荐:融资融券是什么?融资融券怎么交易操作的? 融资融券是什么?融资融券,顾名思...

全球热推荐:融资融券是什么?融资融券怎么交易操作的? 融资融券是什么?融资融券,顾名思... -

第二个百年是什么时候 第二个百年奋斗目标是什么? 第二个百年是什么时候第二个百年指...

第二个百年是什么时候 第二个百年奋斗目标是什么? 第二个百年是什么时候第二个百年指... -

年投资回报率应该怎么理解?5的复利相当于多少年单利? 年投资回报率应该怎么理解?通过投...

年投资回报率应该怎么理解?5的复利相当于多少年单利? 年投资回报率应该怎么理解?通过投... -

世界微资讯!劳动仲裁多久出裁决书?劳动仲裁庭审笔录可以复印吗? 劳动仲裁多久出裁决书?1、一般来说...

世界微资讯!劳动仲裁多久出裁决书?劳动仲裁庭审笔录可以复印吗? 劳动仲裁多久出裁决书?1、一般来说... -

当前聚焦:帝森橱柜简介 帝森橱柜的实力介绍 帝森橱柜简介帝森橱柜所属的青岛知...

当前聚焦:帝森橱柜简介 帝森橱柜的实力介绍 帝森橱柜简介帝森橱柜所属的青岛知... -

柏辉橱柜简介 柏辉橱柜怎么样 环球报资讯 1、柏辉橱柜简介柏辉橱柜,来自于...

柏辉橱柜简介 柏辉橱柜怎么样 环球报资讯 1、柏辉橱柜简介柏辉橱柜,来自于... -

比亚迪工程院改制:推行中心制 (相关资料图)近期,比亚迪工程院已...

比亚迪工程院改制:推行中心制 (相关资料图)近期,比亚迪工程院已... -

余额宝多少钱才有收益?余额宝的收益都放到哪里了? 天天播报 余额宝多少钱才有收益?一般来说,...

余额宝多少钱才有收益?余额宝的收益都放到哪里了? 天天播报 余额宝多少钱才有收益?一般来说,... -

天天快消息!水痘结痂了还有传染性吗?水痘结痂不小心碰掉了会留疤吗? 水痘皮疹完全结痂了,就不会再有传...

天天快消息!水痘结痂了还有传染性吗?水痘结痂不小心碰掉了会留疤吗? 水痘皮疹完全结痂了,就不会再有传... -

配债缴款后持仓没有显示怎么回事?配债缴款怎么操作? 配债缴款后持仓没有显示怎么回事?...

配债缴款后持仓没有显示怎么回事?配债缴款怎么操作? 配债缴款后持仓没有显示怎么回事?... -

什么是公司理财产品?公司理财的意义 什么是公司理财产品?公公司在投资...

什么是公司理财产品?公司理财的意义 什么是公司理财产品?公公司在投资... -

天天日报丨网贷逾期多长时间会被起诉?网贷逾期是否会被起诉坐牢? 一、网贷逾期多长时间会被起诉1、...

天天日报丨网贷逾期多长时间会被起诉?网贷逾期是否会被起诉坐牢? 一、网贷逾期多长时间会被起诉1、... -

法西斯是哪几个国家 一战和二战哪个恐怖? 法西斯是哪几个国家法西斯是意大利...

法西斯是哪几个国家 一战和二战哪个恐怖? 法西斯是哪几个国家法西斯是意大利... -

朝阳凤凰山源于哪个山脉?凤凰山门票是多少? 朝阳凤凰山源于哪个山脉?凤凰山位...

朝阳凤凰山源于哪个山脉?凤凰山门票是多少? 朝阳凤凰山源于哪个山脉?凤凰山位... -

ba系统是什么意思?BA系统包括哪些? ba系统是什么意思?ba系统是指楼宇...

ba系统是什么意思?BA系统包括哪些? ba系统是什么意思?ba系统是指楼宇... -

租房时一定要交了押金吗?房屋出租押金收据如何写?-焦点精选 租房押金的作用是什么?为了避免因...

租房时一定要交了押金吗?房屋出租押金收据如何写?-焦点精选 租房押金的作用是什么?为了避免因... -

环球短讯!砌墙挡风景会让景区“败好感” 在许多自驾上路的出行者眼里,沿途...

环球短讯!砌墙挡风景会让景区“败好感” 在许多自驾上路的出行者眼里,沿途... -

天天快资讯丨杭州亚运会是第几届亚运会?杭州是中国第几个举办亚运会的城市? 杭州亚运会是第几届亚运会?杭州202...

天天快资讯丨杭州亚运会是第几届亚运会?杭州是中国第几个举办亚运会的城市? 杭州亚运会是第几届亚运会?杭州202... -

东钱湖门票价格是多少?东钱湖景点哪些免费? 东钱湖门票价格是多少?东钱湖门票...

东钱湖门票价格是多少?东钱湖景点哪些免费? 东钱湖门票价格是多少?东钱湖门票... -

公司降职降薪裁员该怎么赔偿?公司裁员赔偿标准有哪些?|环球观点 公司降职降薪裁员该怎么赔偿?首先...

公司降职降薪裁员该怎么赔偿?公司裁员赔偿标准有哪些?|环球观点 公司降职降薪裁员该怎么赔偿?首先... -

配股的股票为什么都会大跌?配股的股票会涨吗? 配股的股票为什么都会大跌?配股是...

配股的股票为什么都会大跌?配股的股票会涨吗? 配股的股票为什么都会大跌?配股是... -

最新研究有助揭开网络游戏成瘾机制|环球速读 【资料图】随着互联网技术的飞速发...

最新研究有助揭开网络游戏成瘾机制|环球速读 【资料图】随着互联网技术的飞速发... -

人黄是什么东西?中药人黄是怎么做的? 人黄是什么东西?人黄是一种中药名...

人黄是什么东西?中药人黄是怎么做的? 人黄是什么东西?人黄是一种中药名... -

美联储加息对美国储户有什么影响?美联储加息会对其它国家的经济有什么影响? 环... 美联储加息对美国储户有什么影响?...

美联储加息对美国储户有什么影响?美联储加息会对其它国家的经济有什么影响? 环... 美联储加息对美国储户有什么影响?... -

人寿增额终身寿险3.5%利率划算吗?太平增额终身寿险值不值得买? 播资讯 增额终身寿险3 5利率划算增额终身...

人寿增额终身寿险3.5%利率划算吗?太平增额终身寿险值不值得买? 播资讯 增额终身寿险3 5利率划算增额终身... -

笔记本电脑cpu温度过高怎么办? 笔记本过热降频怎么解决? 笔记本电脑cpu温度过高怎么办?方法...

笔记本电脑cpu温度过高怎么办? 笔记本过热降频怎么解决? 笔记本电脑cpu温度过高怎么办?方法... -

北京灵水村的具体位置位于哪里?灵水村最好游玩时间是什么时候? 北京灵水村的具体位置位于哪里?北...

北京灵水村的具体位置位于哪里?灵水村最好游玩时间是什么时候? 北京灵水村的具体位置位于哪里?北... -

细能力计划的主要特点包括哪些? 细能力计划的应用价值体现在哪里?_当前热门 细能力计划的主要特点包括哪些?1、...

细能力计划的主要特点包括哪些? 细能力计划的应用价值体现在哪里?_当前热门 细能力计划的主要特点包括哪些?1、... -

CPU工作原理是什么?怎么测试本机网速? 怎么测试本机网速第一种方法:常规...

CPU工作原理是什么?怎么测试本机网速? 怎么测试本机网速第一种方法:常规... -

vob格式可以用什么播放器播放?vob怎么转换成mp4格式? vob格式可以用什么播放器播放?答:...

vob格式可以用什么播放器播放?vob怎么转换成mp4格式? vob格式可以用什么播放器播放?答:... -

哈尔滨冰雪大世界门票多少钱?哈尔滨冰雪大世界65岁免票吗?_当前播报 哈尔滨冰雪大世界门票多少钱?(一)...

哈尔滨冰雪大世界门票多少钱?哈尔滨冰雪大世界65岁免票吗?_当前播报 哈尔滨冰雪大世界门票多少钱?(一)... -

要闻速递:东莞创业贷款有哪些申请方式?自主创业贷款三年免息期满如何还? 东莞创业贷款有哪些申请方式?一、...

要闻速递:东莞创业贷款有哪些申请方式?自主创业贷款三年免息期满如何还? 东莞创业贷款有哪些申请方式?一、... -

天天精选!液压压力机由什么组成的?液压压力机怎么安装? 液压压力机由什么组成的?液压压力...

天天精选!液压压力机由什么组成的?液压压力机怎么安装? 液压压力机由什么组成的?液压压力...